Desde que se creó el Sistema Privado de Pensiones (SPP), hace 29 años, la rentabilidad nominal promedio de los fondos que administran las Administradoras Privadas de Fondos de Pensiones (AFP) es de 11.2% anual, muy superior a cualquier otra alternativa de inversión en el Perú, informó hoy la Asociación que agrupa a dicha industria (AAFP).

Con la presencia de los gerentes de inversiones de las cuatro administradoras de fondos de pensiones, se explicó que la estrategia de inversión de las AFP es a largo plazo porque es previsional, los frutos se deben ver al final de la vida laboral de los afiliados y no en el corto plazo.

“En el largo plazo las AFP son altamente rentables para sus afiliados: en 29 años de existencia se ha conseguido 11.2% de retorno anual promedio (es decir, ya tomando en cuenta los años malos juntos con los buenos). Por ello, nunca es buen momento para hacer retiros anticipados. Desvirtúan el principal objetivo del sistema, que es otorgar pensiones a sus afiliados al llegar a la edad de jubilación”, dijeron los representantes de las AFP.

Desvalorización: motivos externos

Sobre el motivo de la desvalorización temporal de los fondos de pensiones, se precisó que esto se debe a factores tanto externos como internos.

En el caso de las razones externas se encuentran la crisis de los mercados globales, las perspectivas de la economía mundial (inflación, guerra en Ucrania, crisis de la economía en China, entre otros) y la incertidumbre en los mercados financieros, explicaron.

Todo ello apunta a que la volatilidad de los fondos va a continuar, pero la lectura debe ser de largo plazo porque los fondos están orientados a la jubilación, anotaron.

Como ejemplo, dijeron los representantes de la AFP, en la crisis financiera internacional del 2008, entre el 1 de enero y el 31 de octubre, el fondo de pensiones se desvalorizó en 23.80% y del 1 de noviembre del 2008 al 31 de diciembre del 2009 se recuperó en 38.84%.

Igualmente, en la crisis del covid-19, del 1 de enero al 23 de marzo del 2020, el fondo se desvalorizó en 15.60% y luego del 24 de marzo del 2020 al 31 de diciembre del 2021 se recuperó en 37.40%, destacaron en un taller de la AAFP.

Motivo interno: sexto retiro

Respecto a las razones locales que han afectado negativamente la rentabilidad de los fondos de pensiones, figura el sexto retiro aprobado por el Congreso de la República, que además se ha generado en uno de los peores momentos históricos de la economía mundial, señaló la Asociación de AFP.

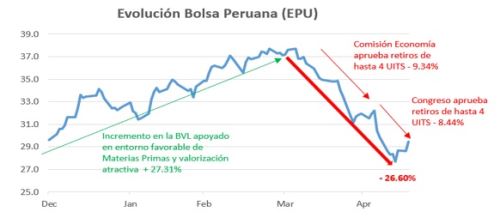

El efecto de esta medida generó una caída de 9.34% en la Bolsa de Valores de Lima con la aprobación del dictamen en la Comisión de Economía (12 de abril) y la segunda caída de 8.44% se registró con la aprobación en el Pleno del Congreso (4 de mayo), agregó.

Es importante destacar que la venta anticipada de activos de largo plazo, a las que se verán obligadas las AFP, supondrá un castigo al valor del fondo, indicaron. “Por ejemplo, activos con horizonte de inversión de más de cinco años se tendrán que liquidar en 120 días”, refirieron.

El Congreso se encargó de brindar liquidez al afiliado, sin informarle cuánto se reducirá el valor del ahorro para su jubilación, comentaron.

Solo se gana o pierde cuando se venden activos

“Que se vea una disminución de la rentabilidad en un momento determinado, no quiere decir que el afiliado esté perdiendo dinero. Solo se gana o pierde cuando se venden los activos. En otras palabras, si retiran sus ahorros para la jubilación en este momento, ahí sí el afiliado hace efectiva la pérdida y desaprovechará la normalización del entorno internacional como ha ocurrido muchas veces antes”, señalaron.

Sobre qué sucederá con los fondos de los afiliados que no retiren, anotaron que la volatilidad continuará para ellos, pero eventualmente su fondo se recuperará.

Y para las personas que están en camino a jubilarse y han visto desvalorizado su fondo, se les recomienda pensionarse a través de la modalidad de retiro programado, comentaron. “Así, aprovecharán la recuperación del fondo cuando pase la crisis mundial”, agregaron.

En el taller participaron los gerentes de inversiones de las cuatro AFP: Diego Marrero (Habitat), Gino Bettocchi (Integra), José Larrabure (Prima) y Joswilb Vega (Profuturo).

Más en Andina:

(FIN) NDP/MMG/JJN

JRA

Publicado: 24/5/2022