Por Malena MirandaEn el ámbito internacional la pandemia del covid-19 generó uno de los impactos más fuertes de los últimos 100 años y en el caso del Perú el efecto también fue significativo, solo comparable con el período de la hiperinflación de los noventa y la Gran Depresión, señaló el superintendente adjunto de Estudios Económicos de la Superintendencia de Banca, Seguros y AFP (SBS), Manuel Luy.

Las restricciones en las actividades productivas por la pandemia tuvieron un impacto financiero en un grupo de empresas y personas, y el deterioro de su capacidad de pago implicó una reducción de las utilidades del sistema financiero ante la rebaja de los ingresos por créditos y el requerimiento de más provisiones, comentó al Diario Oficial El Peruano.

Esa situación se reflejó de manera heterogénea en las entidades del sistema financiero, pues se observó mayor impacto en los portafolios (crediticios) de pequeña empresa, microempresa y consumo frente a las carteras mayoristas: corporativo o gran compañía, sostuvo.

Frente a ello, la pandemia encontró al sistema financiero sólido y bien posicionado en cuanto a provisiones y capital; además, con activos líquidos, que superaban ampliamente los pasivos de corto plazo, indicó.

En ese contexto, el Banco Central de Reserva (BCR), el Ministerio de Economía y Finanzas (MEF) y la SBS trabajaron de forma coordinada y rápida medidas para preservar la estabilidad financiera frente al covid-19, mantener la continuidad de la cadena de pagos y seguir con los préstamos, manifestó.

Reprogramados

Los créditos reprogramados alcanzaron su nivel máximo, en junio del 2020, cuando llegaron a cerca del 36% del total del portafolio crediticio, y actualmente representan el 10.5%, toda vez que en su mayoría el pago de estas obligaciones se realiza de forma normal, indicó.

Sin embargo, a enero del 2022, el 11.4% de la deuda reprogramada no mostraba pagos o presentaba un solo abono en los últimos seis meses (cartera parada), por lo que aún habría un potencial deterioro a ser revelado en los portafolios de créditos, señaló.

Esa condición se observó más en el portafolio de créditos para micro y pequeñas empresas (mypes) reprogramados, agregó el funcionario del regulador y supervisor del sistema financiero en su presentación en la Semana Mundial del Ahorro (SMA).

En tanto, la mora en la cartera de créditos de consumo disminuyó (y se ubicó en enero del 2022 en 2.54%), debido a que las entidades financieras castigaron los préstamos afectados por la pandemia, es decir, reconocieron las pérdidas, provisionaron al 100% y los retiraron del balance, precisó. “La morosidad de la cartera mype es elevada”, anotó.

En esta coyuntura, las instituciones financieras constituyeron provisiones voluntarias desde el inicio de la pandemia y las mantienen elevadas reconociendo que todavía hay espacio de pérdidas por registrar, añadió.

Niveles prepandemia

En otro momento, Luy afirmó que, en agosto del 2021, los créditos en el sistema financiero ya alcanzaron los niveles prepandemia, sin considerar los programas del Gobierno, lo que equivale a que el sistema volvió a otorgar préstamos sin la necesidad de recursos y garantías (estatales), lo cual resulta significativo.

La mayoría de los segmentos de créditos se recuperaron y alcanzaron niveles prepandemia, con excepción de los préstamos de consumo, pero desde el último trimestre del año pasado se observa un crecimiento sostenido en este tipo de préstamos, que hace pensar que pronto llegarían a esos niveles, señaló.

Entonces, el sistema financiero peruano logró resistir los impactos de la pandemia del covid-19, debido a los colchones acumulados de liquidez, provisiones y capital, así como a la respuesta coordinada de medidas para preservar la estabilidad financiera, aseveró.

“Hoy estamos bastante preparados para absorber potenciales deterioros de los créditos a raíz de la pandemia”, comentó.

Refirió que existen retos a futuro, tanto para las entidades financieras como para la SBS, entre los cuales está terminar de reconocer el deterioro de los créditos reprogramados parados, mantener la capitalización de utilidades para seguir contando con fortaleza patrimonial, y continuar con el proceso de eliminación gradual de flexibilidades regulatorias temporales, entre otros.

Expectativa de ahorros

Los ahorros decrecieron cerca de 1% en el último año, y los depósitos a plazo son los que registraron una mayor reducción, debido a los retiros de los depósitos por compensación por tiempo de servicios (CTS) y a los ahorros jubilatorios gestionados por las Administradoras Privadas de Fondos de Pensiones (AFP), los que obligaron a estas últimas a acudir a sus recursos más líquidos para entregar los fondos a los afiliados, señaló el funcionario.

Si no se producen nuevas liberaciones de depósitos de CTS y de fondos jubilatorios en el Sistema Privado de Pensiones (SPP), se podría lograr un incremento del ahorro este año, estimó el funcionario.

Datos

La SBS implementó medidas para asegurar la continuidad operativa de las empresas y brindar facilidades para atenuar el impacto para los usuarios y las compañías del sistema financiero, destacando las reprogramaciones de créditos, señaló Luy.

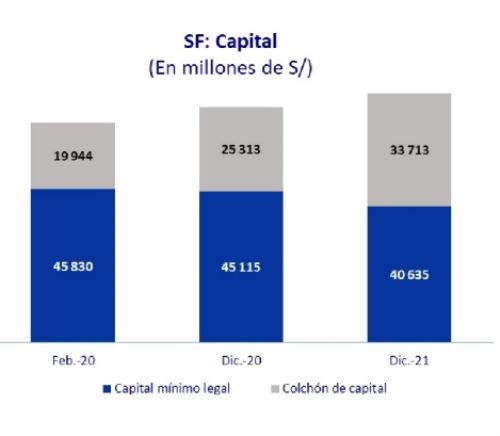

También se dieron disposiciones de fortalecimiento patrimonial incentivando a las empresas del sistema a capitalizar utilidades; y programas preventivos como el decreto legislativo (DL) 1508-2020 para brindar a entidades con problemas recursos líquidos para prestar, y el decreto de urgencia (DU) 037-2021 para fortalecer patrimonio de microfinancieras, entre otros, refirió.

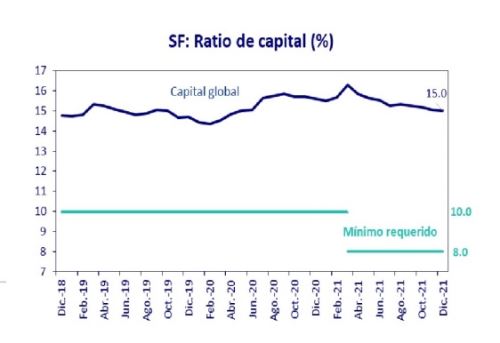

El sistema financiero mantiene adecuados niveles de solvencia, con un ratio de capital global promedio de 15% a diciembre del 2021, por encima del mínimo legal de 8%, destacó.

Más en Andina:

(FIN) DOP/MMG/JJN

Publicado: 28/3/2022