Si una persona cuenta con un dinero extra proveniente de la Compensación por Tiempo de Servicios (CTS), utilidades, bonificaciones o gratificaciones, puede optar por pagar su deuda o invertir este dinero.

Cabe destacar que los empleadores tienen hasta el 15 de mayo para depositar a sus trabajadores la

CTS.

Primero se debe identificar la deuda que se podría cancelar. Así, si el costo de la deuda es más alto que el retorno esperado de la alternativa de inversión siempre convendrá pagar la deuda.

¿Qué opción conviene?

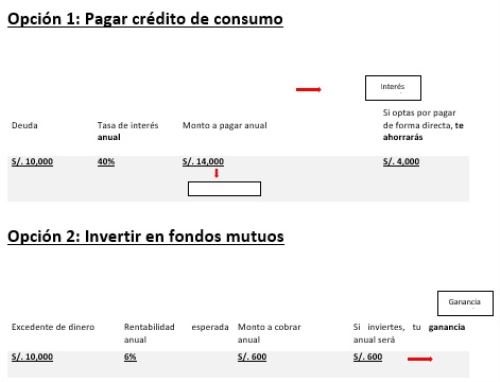

Al respecto, el subgerente de Estrategia Inversiones de Rímac Seguros, Jorge Beingolea, explicó a través de un ejemplo práctico cómo aprovechar de manera eficiente una bonificación de 10,000 soles, en caso se te presenten dos alternativas: (Se adjunta gráfico)

Si se recibe 10,000 soles y en vez de pagar la deuda, se decide invertir ese dinero en un fondo mutuo, al término del año la ganancia será de 600 soles. Este monto no permite pagar los 4,000 soles de interés por la deuda que se decidió no cancelar.

Considerando ambos efectos, se estará perdiendo 3,400 soles (4,000 soles – 600 soles).

En conclusión, mientras el costo de la deuda sea más alto que la rentabilidad esperada de la alternativa de inversión, siempre convendrá pagar la deuda.

Alternativas de ahorro

Si una persona recibe bonificaciones o gratificaciones, y está en capacidad de invertirlas, existen en el mercado alternativas de ahorro que dependerán de las necesidades, expectativas y tolerancia al riesgo de cada persona.

“Si se sabe que los 10,000 soles recibidos por un bono serán necesitados dentro de los próximos 12 meses, no es recomendable invertir en algo particularmente agresivo”, sostuvo el ejecutivo de Rímac, debido a que las fluctuaciones de mercado pueden ser altas.

Una de las alternativas de inversión que ofrece Rímac es Vida Ahorro Seguro, que es un producto de ahorro muy parecido al depósito a plazo, con la ventaja que incluye un seguro de vida.

“Si se invierte 10,000 soles por ejemplo, al final del plazo, además del monto del aporte, se recibirá una rentabilidad que Rímac garantiza. Asimismo, se recibe una cobertura de seguro de vida en caso de fallecimiento.

¿Qué es un fondo mutuo?

Un f

ondo mutuo es un vehículo donde las personas y empresas aportan dinero a un fondo común para su inversión en diversos instrumentos financieros como acciones y bonos.

A cambio de su dinero, el inversionista recibe cuotas que cambian de valor diariamente, dependiendo de las fluctuaciones en los instrumentos financieros.

Más en Andina:

(FIN) MMG/JJN

Published: 5/11/2018