Por Malena MirandaEl avance de la inflación a escala mundial hizo que los bancos centrales elevaran sus tasas de política monetaria, lo que ocasionó ajustes al alza en las tasas de interés que aplican las entidades financieras por sus operaciones activas y pasivas.

Los bancos centrales tuvieron que elevar sus tasas de referencia para controlar la inflación, un fenómeno global, explicó el jefe de economía monetaria del Scotiabank, Mario Guerrero.

El Banco Central de Reserva (BCR) inició una normalización de su política monetaria a mediados del 2021, cuando la tasa directriz estaba en 0.25% por la pandemia del covid-19, y comenzó a elevar su tasa de manera recurrente, señaló, al diario El Peruano.

Ello tuvo un impacto (al alza) sobre todas las tasas de interés tanto activas (las que se cobran por los préstamos) como pasivas (las que se pagan por los depósitos) en soles en el sistema financiero, refirió.

Asimismo, el Banco Central de Estados Unidos (Fed) siguió la misma dirección incrementando su tasa de referencia a partir de marzo del 2022, lo cual tuvo implicancia en el costo de financiamiento y las tasas pasivas en dólares en el país, sostuvo.

Las tasas de referencia de la Reserva Federal de Estados Unidos (Fed) y del BCR se ubican en alrededor de 4.5% y 7.5%, respectivamente. Son la base para el cálculo de las tasas de interés en el sistema financiero, dijo el profesor de Economía de la Universidad del Pacífico (UP), Enrique Castellanos. “Se ha observado una subida de tasas generalizada”.

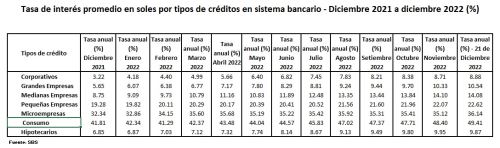

En ese contexto, la tasa de interés promedio en soles y dólares de todos los tipos de créditos en el sistema bancario aumentaron al 21 de diciembre del 2022 respecto al cierre de diciembre del 2021, según cifras de la SBS.

Además, el costo de financiamiento promedio en soles de los créditos corporativos en el sistema bancario pasó de 3.22% al cierre de diciembre del 2021 a 8.88% al 21 de diciembre del 2022; mientras que el costo de financiamiento promedio en dólares en la banca se ubicó en 5.91% al 21 de diciembre del 2022, desde el 2.05% de diciembre del 2021, entre otros.

Las tasas activas en soles siguieron elevándose, incluso en diciembre del 2022, en sintonía con la política monetaria, y aún no se observa una pausa en el avance del costo de financiamiento corporativo, que es la tasa más sensible y que refleja rápidamente esa pausa, dijo Guerrero.

Pero si hay movimientos al alza en las tasas que se cobran por los créditos en soles, serán marginales, es decir, variaciones pequeñas, y de poca duración; hacia enero y febrero se tendría un comportamiento más estable de los costos de financiamiento, que caracterice la mayor parte del 2023, proyectó.

Sobre las tasas de interés activas en dólares, se prevé que sigan subiendo hasta marzo, debido a que se espera que la Fed siga elevando su tasa directriz en su lucha contra la inflación y que lo haga en 50 puntos básicos en su próxima reunión de febrero 2023, dijo.

Las tasas de interés que se pagan por los ahorros en soles empezarían el 2023 con algo más de subidas marginales, lo cual dependerá de cuándo el BCR pause su ciclo al alza de su tasa directriz, lo cual ya debería hacer; aunque en su último comunicado dejó la puerta abierta a una nueva subida, refirió.

En el caso de las tasas pasivas en dólares, se tendrá varios meses más de subidas pues la Fed, en su último comunicado, enfatizo que continuará aumentando su tasa de referencia, anotó. “Entonces, las tasas (pasivas) en dólares pueden seguir subiendo los primeros meses del 2023”.

Al alza en depósitos

Las tasas de interés pasivas aumentaron porque toda la base (las tasas de política monetaria) se incrementó, comentó Castellanos.

Por su parte, el economista del Scotiabank dijo que en línea con la tasa de referencia, las tasas de interés pasivas en soles subieron de manera significativa, incluso casi el doble de sus promedios históricos, lo que hizo reaccionar a los agentes económicos. Además, los saldos de los depósitos a plazos en el sistema aumentaron, superando los niveles prepandemia.

Las tasas de interés (en soles) con más aumentos correspondió a los depósitos a plazos más largos, mientras que las tasas de los ahorros por Compensación por Tiempo de Servicio (CTS) se mantuvieron relativamente estables, precisó.

En los depósitos CTS, el comportamiento de las tasas obedecería a que ha sido difícil para las entidades retener esos ahorros, considerando los otros productos financieros como depósitos a plazo, cuyas tasas están subiendo, explicó.

Las tasas pasivas en dólares también se elevaron, aunque en menor magnitud porque la Fed empezó a aumentar su tasa directriz en marzo del 2022, señaló. “En los ahorros CTS en dólares, pasa lo mismo y las tasas no subieron, pero en los depósitos de plazos largos, a tres años se incrementaron fuertemente”, dijo.

Más en Andina:

(FIN) DOP/MMG

Publicado: 1/1/2023