Los retiros extraordinarios de los fondos previsionales privados y la jubilaciones anticipadas en el Sistema Privado de Pensiones (SPP), entre otros factores, hacen que los afiliados tengan menos ahorros jubilatorios, señaló la Superintendencia de Banca, Seguros y AFP (SBS).

En los últimos 28 años, no se han respetado varios factores y la tasa de aporte, por ejemplo, se redujo de 10% (de la remuneración mensual) a 8% de 1995 al 2005 (10 años) y desde el 2015 se exoneró a las gratificaciones del pago de aportes, indicó el superintendente adjunto de AFP de la SBS, Elio Sánchez. “Esto implica un menor ahorro (jubilatorio)”, dijo.

Otro factor es el pago de aportes, pues no existe regularidad en el pago de las aportaciones, considerando el tránsito del trabajo dependiente a independiente y la morosidad de los empleadores que afecta a los afiliados, mencionó. “Ello ocasiona que el aporte real a la cuenta del afiliado sea el 50%”, anotó.

A ellos se han sumado el tiempo de permanencia y la edad de afiliación, siendo el ciclo laboral de 40 años y el SPP tiene 28 años, refirió. “Cuanto más joven se incorpore (un afiliado) mejor”, agregó.

Además, los afiliados al SPP efectuaron retiros extraordinarios por casi 66,000 millones de soles en poco más de un año (por la pandemia del covid-19), lo que ocasionó que los ahorros jubilatorios se reduzcan, sostuvo. “Y son los jóvenes, quienes se han quedado sin recursos por los retiros”, añadió.

Los retiros anticipados de fondos previsionales para otros fines distintos a los de una jubilación reducen la pensión, recalcó.

Otro elemento es la edad de jubilación, la cual en el Perú es de 65 años, aunque en promedio es de 59 años, y además en el 2021, se redujo la edad de jubilación del Régimen Especial de Jubilación Anticipada (REJA) a 50 años para los hombres, manifestó.

“Cuanto más joven se jubile una persona, menor será el ahorro y mayor será la cantidad de recursos que se necesitarán sostener en la jubilación”, anotó esta semana en la Comisión de Defensa del Consumidor y Organismos Reguladores de los Servicios Públicos del Congreso de República.

Cambios en estos factores relevantes lleva a que los afiliados tengan menor ahorro jubilatorio, enfatizó.

En otro momento, destacó que la rentabilidad nominal promedio anual del fondo previsional, que gestionan las administradoras privadas de fondos de pensiones (AFP), fue 11% desde el inicio del SPP (1993).

El Perú es uno de los países con más baja cobertura de protección para la vejez, enfatizó.

Sistema pensionario actual

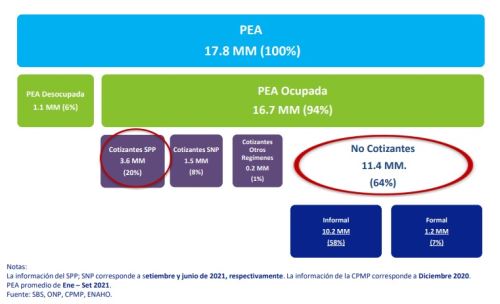

El actual sistema de pensiones está fragmentado: sistema nacional de pensiones (SNP) y SPP, y ambos compiten; además hay una baja cobertura previsional, pues el 64% de la Población Económicamente Activa (PEA) no cotiza a un sistema pensionario; y una baja densidad de cotización, debido al tránsito de dependientes e independientes, sostuvo.

Asimismo, las licitaciones (de afiliados en el SPP) han logrado que las comisiones mixtas bajen, pero es necesario seguir reduciendo las comisiones por flujo o remuneración, y las comisiones por aporte voluntario, anotó.

También mencionó la pérdida del objetivo previsional (en el SPP) por múltiples fuentes de retiro, la no existencia de garantía de pensión mínima en el SPP y el bajo nivel de educación financiera y/o cultura previsional.

Reforma pensionaria

A continuación, señaló que el sistema de pensiones peruano requiere una reforma integral, que brinde protección a los trabajadores para evitar la pobreza en la vejez.

Así, es necesario mejorar la cobertura previsional y manejar estrategias variadas e innovadoras que incentiven al ahorro jubilatorio, manifestó.

La reforma debe basarse en un trabajo técnico que construya sobre lo positivo de los sistemas existentes, consideró el funcionario.

Recordó que los sistemas de pensiones tienen dos objetivos: proteger a los trabajadores cuando ya no puedan generar ingresos, a través de pensiones de jubilación y pensiones de invalidez; y proteger a sus grupos familiares, mediante pensiones de sobrevivencia.

Pre dictamen de proyectos

En otro momento, indicó que el objetivo del pre dictamen sobre los proyectos de ley 118/2021-CR y 1079/2021-CR es crear un sistema de financiamiento y aseguramiento previsional mixto (público y privado) para todos los peruanos a fin de otorgar una pensión digna. “No sustituye al SPP ni SNP”, agregó.

Entre los componentes del sistema de financiamiento y aseguramiento previsional mixto están el fondo semilla previsional, financiado con recursos del Estado; los aportes derivados de hasta el 15% del crédito fiscal, de pagos de Impuesto General a las Ventas (IGV) de las personas naturales, debidamente acreditados; y los aportes complementarios de carácter voluntario, sin límite de monto, detalló.

Fondo semilla previsional

Los beneficiarios del fondo semilla previsional serán los peruanos recién nacidos, los mayores de 18 años y menores de 65 años que no se encuentren en algún sistema de pensiones, mencionó.

Este fondo semilla previsional será determinado y financiado por el Estado, y se otorgará en una CIC (cuenta individual de capitalización), además la administración estará a cargo de entidades del Sistema de Administración de Fondo de Pensiones inscritas en la SBS, reportó.

Asimismo, el aporte a la CIC estará sujeto a comisiones por administración, será de carácter intangible y permitirá el acceso a una “pensión mínima no contributiva”

Sin solución cobertura

Sobre el pre dictamen de las propuestas de ley antes citadas, consideró que el fondo semilla previsional no soluciona el problema de cobertura que tiene el sistema de pensiones en el Perú y no se establecen requisitos o criterios para identificar el universo potencial de beneficiarios.

El pre dictamen crea una pensión mínima no contributiva, pero no indica si habrá algún requisito adicional, dijo.

Este pre dictamen genera costo fiscal, y requiere opinión del Ministerio de Economía y Finanzas (MEF); además hay incentivos contrarios al ahorro, pues una persona con capacidad de ahorrar, no tendrá incentivos para afiliarse a un sistema contributivo; y se tiene asegurada una pensión financiada al 100% por el fondo semilla (pensión mínima no contributiva), precisó.

Entonces, la propuesta no mejora el actual sistema de pensiones, no tiene un claro criterio de focalización, existe un compromiso fiscal que debe ser evaluado por el MEF, y no contempla una gradualidad en la implementación, dijo.

Además, se crea una pensión mínima no contributiva, pero no indica criterios de años de permanencia, o si habrá algún requisito adicional; se amplía el concepto de pensión no contributiva a todos los recién nacidos o que no están afiliados a un sistema de pensiones; por lo que hay riesgo de generar incentivos a no aportar y expectativas irreales, anotó.

En suma, el pre dictamen incrementa el problema de fragmentación que tiene el sistema previsional peruano, no resuelve el problema fundamental: la cobertura, genera incentivos potenciales a no pertenecer a un sistema contributivo y no aportar, y es esencial pedir opinión al MEF acerca del impacto fiscal, puntualizó.

Más en Andina:

(FIN) MMG

JRA

Published: 2/20/2022