Por Malena MirandaDesde junio del año pasado, los créditos de consumo reprogramados en el sistema financiero se pagan a una velocidad mayor de la esperada y ese comportamiento continúa, destacó la jefa de la Superintendencia de Banca, Seguros y AFP (SBS), Socorro Heysen.

“Períodos de gracia y deudas menores en este tipo de préstamos reprogramados contribuyeron a que el pago de estos créditos por los deudores sea más rápido frente a otros tipos de obligaciones reprogramadas”, explicó al Diario Oficial El Peruano.

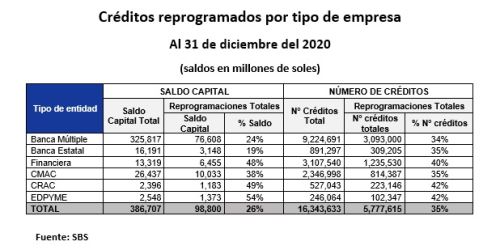

En ese contexto, informó que el saldo de los créditos reprogramados, con base en las disposiciones de la entidad reguladora, se redujo de 136,200 millones de soles en junio del 2020 (36% del total de la cartera del sistema financiero), cuando alcanzó su nivel máximo, a 98,800 millones al cierre de diciembre de ese año (26%).

De igual modo, el número de préstamos reprogramados pasó de 8.8 millones, en junio del 2020 (51% del total), a 5.7 millones al cierre de diciembre (35%), señaló la funcionaria.

Tendencia a la baja

Después de junio del año pasado, los porcentajes en saldo y número de créditos reprogramados disminuyeron a consecuencia del incremento de pagos, la reversión de los créditos reprogramados, así como por el otorgamiento de nuevos préstamos, sostuvo Heysen.

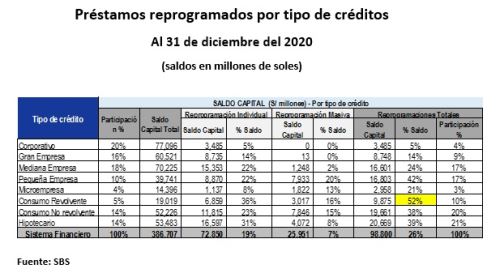

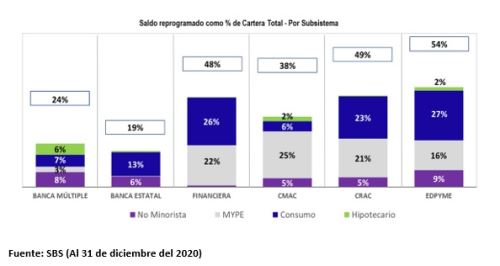

Sin embargo, a pesar de la gradual recuperación de la cartera reprogramada, hay diferencias según segmentos crediticios, y son los préstamos de consumo y micro y pequeñas empresas (mypes) los que aún mantienen un porcentaje relevante de la cartera reprogramada, destacó.

Las medidas de confinamiento y la consecuente crisis económica afectaron a los sectores empresariales; y en mayor medida a las mypes, que por sus características son más sensibles durante periodos de caída económica, resaltó la funcionaria.

Medidas de apoyo

Por ello, la SBS estableció disposiciones sobre provisiones de créditos reprogramados por la pandemia, a efectos de reflejar en la información financiera de las empresas del sistema financiero el impacto del deterioro de los créditos, sin afectar la clasificación del deudor, señaló.

Las principales disposiciones están referidas a que, por los créditos reportados como reprogramados de deudores con calificación normal, deben provisionarse de acuerdo con las tasas de provisiones de la categoría con problemas potenciales (CPP), indicó.

En el caso de los intereses devengados no cobrados, por los que el cliente no haya efectuado el pago de al menos una cuota completa que incluya capital en los últimos seis meses, se debe realizar una provisión equivalente a la categoría de riesgo deficiente, mencionó.

Estas disposiciones no afectan la clasificación del deudor y son aplicables a la cartera de consumo y micro y pequeña empresa, pero no a los créditos agropecuarios con pagos con frecuencia distinta a la mensual, o si la operación corresponde a algún programa del Gobierno, mencionó.

“Estas medidas permitirán a las empresas continuar con el reconocimiento de las pérdidas potenciales de su cartera de créditos e identificar con mayor claridad las necesidades de fortalecimiento patrimonial para asegurar adecuados niveles de solvencia”, indicó.

Menor impacto

El impacto de la primera ola de la pandemia por el covid-19 fue inferior a lo que se esperaba y la mayoría de las entidades financieras se encuentran procesando esta situación de manera adecuada. Además, “los accionistas se están poniendo la mano al bolsillo”, aseveró.

Este año se espera una recuperación robusta de la economía y del sistema financiero en cuanto a desembolsos de créditos, comentó la jefa de la SBS.

Señaló que las medidas dispuestas por la entidad supervisora para la reprogramación de deudores se mantienen vigentes a la fecha, por lo que las empresas pueden efectuar nuevas operaciones individuales con base en la evaluación de la situación de cada deudor.

La funcionaria afirmó que conforme la evolución de la coyuntura en este año, se evaluará si se requieren medidas complementarias.

Emisiones de deuda subordinada por S/ 5,570 mills.

La jefa de la SBS informó que –el año pasado– se autorizó a 11 empresas financieras, entre bancos, financieras y cajas, a emitir deuda subordinada por 5,570 millones de soles.

“Hay una buena parte de entidades que están emitiendo bonos subordinados”, dijo Heysen.

En tanto que, entre marzo y diciembre del año pasado, se registraron aportes de capital en siete entes financieros, entre bancos, financieras y cajas, por 256 millones de soles, anotó la funcionaria.

Para el presente año, dijo, se tiene conocimiento de aportes de capital comprometidos por 425 millones de soles y al cierre de diciembre del 2020 se encontraban en proceso de evaluación solicitudes de autorización por 784 millones de soles de deuda o préstamos subordinados, precisó.

Las empresas realizan un ejercicio de solvencia que les permitirá confirmar sus necesidades de capital, y en algunos casos podría resultar en la identificación de mayores requerimientos para el fortalecimiento de sus niveles de solvencia, enfatizó.

Plan de gestión

En el plan de gestión, las empresas identificaron un mayor riesgo en los créditos reprogramados (27% con riesgo alto) frente a la cartera no reprogramada (15%), lo que se reflejó en la constitución de provisiones voluntarias hasta noviembre, y de las provisiones regulatorias por operaciones reprogramadas desde diciembre, señaló la SBS.

Se solicitó una actualización de este plan para fines de enero, pues hay más información sobre el comportamiento crediticio de los deudores a la fecha y en la presente coyuntura es indispensable determinar la posible necesidad de fortalecimiento patrimonial, destacó.

Más en Andina:

(FIN) MMG/SDD

Publicado: 1/2/2021