La ministra de Economía y Finanzas, Claudia Cooper, manifestó hoy que no existe forma de dejar sin créditos a los buenos agricultores y a los 53,000 hombres del campo, cuya única fuente de financiamiento la constituye Agrobanco.

“Entonces, vamos a plantear medidas de corto y mediano plazo que nos ayuden a resolver el problema (de Agrobanco) de raíz”, manifestó, “pues los desembolsos crediticios de Agrobanco tenderán a desaparecer al irse todo el dinero a provisiones (por la cartera crediticia deteriorada)”.

De esta manera, informó que activarán una ventana crediticia de bajo costo, sobre todo para los 53,000 hombres del campo que dependen de la oferta crediticia de Agrobanco. “A ellos hay que asegurarles el financiamiento en el corto plazo”, dijo.

Se reestructurará financieramente Agrobanco, cobrando los créditos morosos y pagando a los acreedores con ese dinero que se recupere. “Se priorizará la cartera de créditos mayorista (medianos y grandes productores con más de cinco hectáreas)”, dijo.

Para ello, el Ministerio de Economía y Finanzas (MEF) está pensando en otorgarle a Cofide (el Banco de Desarrollo del Perú) la administración de esta cartera para que cobre los créditos morosos y se pueda ir poco a poco atendiendo a los acreedores, con quienes ya se conversó.

“Tenemos entre 900 a 1000 millones de soles de deuda con los acreedores, la cual hay que honrar, sin implicar recursos adicionales (al fisco)”, dijo hoy en la Comisión de Agraria del Congreso de la República.

También informó que en el primer trimestre del 2018 prevén emitir una normativa que garantice y asegure el rol subsidiario del Estado. “Tenemos que llegar a los agricultores que no tienen acceso al sector financiero privado y si lo tienen, es a un costo de financiamiento alto”, dijo.

Cooper señaló que se tiene que empezar una estrategia que haga sostenible el financiamiento al agro y ello pasa por incrementar la productividad en el agro para reducir su riesgo. “El MEF tiene que trabajar de cerca con el Ministerio de Agricultura y Riego (Minagri) para definir esa estrategia de financiamiento sostenible”, dijo.

Asimismo señaló que se tiene que generar un sistema de seguro agrario y de garantías lo más masivo posible, e insertar al Perú en un sistema de transformación digital que permita acceder a información más clara y detallada.

Activos y pasivos desenfocados

Cooper señaló que a Agrobanco se le permitió una mayor capacidad de endeudamiento en el 2007 y empezó a hacerlo en el 2012 a altos costos de financiamiento. Por ejemplo, Agrobanco se financió a una tasa de interés de casi 8 % a un año, mientras que Cofide lo hizo a 3.16 % a un año

“No hubo un adecuado manejo de pasivos y se captó dinero sin una real eficiencia”, dijo.

Además, esta situación es un riesgo cuasi soberano porque es el Estado quien en parte responde por esas acreencias, agregó.

También hubo una mala estrategia de activos (créditos). “Si bien el 82% de productores son pequeños y el 18 % son grandes, la oferta crediticia de Agrobanco fue al revés, y se desenfoco el banco”, añadió.

“En el 2012, 2013 y 2014 vimos un excesivo crecimiento del banco y no tenía capacidad para crecer en colocaciones de esa manera”, señaló.

Así los ingresos y gastos se desenfocaron y hubo pérdidas en el 2016 y 2017, principalmente porque el portafolio de pasivos (endeudamiento) fue alto y las provisiones que se hicieron por la cartera activa (créditos) deteriorada generaron menos ingresos financieros, dijo.

Esta situación, aunada a los algos gastos en planilla, generó una contracción del financiamiento de Agrobanco porque llegó el momento en el que esta entidad financiera no conseguía recursos monetarios y por tanto, no tenía dinero para prestar, señaló.

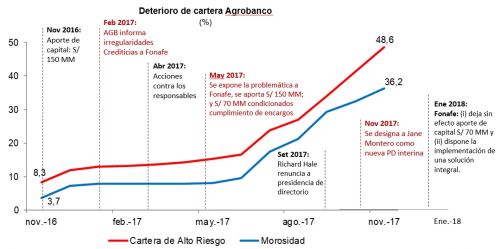

En el 2016 y 2017 se inyectaron casi 300 millones de soles de aporte de capital a Agrobanco, recursos que se dirigieron a provisiones (por el portafolio crediticio deteriorado), indicó.

Asimismo, informó que en febrero del 2017 Agrobanco informó de irregularidades crediticias al Fondo Nacional de Financiamiento de la Actividad Empresarial del Estado (Fonafe) y en abril de ese mismo año, se tomó acciones contra los responsables.

Hacia la reestructuración

En enero del 2018, la Superintendencia de Banca, Seguros y AFP (SBS) hizo llegar un oficio a Agrobanco, que evidenciaba que no estaba aún en condiciones óptimas, por lo que se dejó sin efecto el aporte de capital de 70 millones de soles para que se sincere su situación y dirigirse a una reestructuración de la entidad financiera.

“Estos 70 millones de soles no solucionaban el problema de Agrobanco, pues este año tendríamos que realizar un aporte adicional por 450 millones para seguir provisionando los créditos (deteriorados), en vez de ir ese dinero a los agricultores”, refirió.

Destacó que en el Perú, hay 2 millones 261,000 productores agrarios, de los cuales 186,000 hombres del campo accedieron a un crédito (8 % del total), 56,000 productores agrarios accedieron a financiamiento vía Agrobanco (2.5 % del total) y 53,000 productores sólo acceden a financiamiento vía Agrobanco.

(FIN) MMG

Publicado: 6/2/2018