Es bastante obvio que existe una relación directa entre el precio del cobre, la BVL y el PBI del Perú. El alza del precio del cobre le da soporte al crecimiento económico y a la Bolsa de Valores de Lima (BVL), afirmó hoy Kallpa Sociedad Agente de Bolsa (SAB).

El gerente general de Kallpa SAB, Alberto Arispe, detalló que en los últimos seis meses el precio promedio del cobre ha sido de 3.13 dólares, acercándonos a los 3.20 dólares.

"A estos niveles de precio del cobre las empresas mineras generan flujos de caja atractivos y retornos sobre el patrimonio generosos", destacó.

Alza dinamiza mercado

El economista manifestó que ello anima a los inversionistas a comprar acciones de empresas del sector y a exigir mayores reservas y mayores ganancias futuras.

"Esto último influye positivamente en la

inversión en exploración, compra de activos, avance de proyectos, lleva a producción activos que cuentan con Estudios de Impacto Ambiental, entre otros. Y es esta inversión la que tiene un gran impacto sobre la economía peruana", dijo.

Alberto Arispe refirió que en el 2017 el 14% de la inversión privada ha sido

inversión minera.

"La inversión en los otros sectores económicos también fue importante pero claramente la inversión minera es de las más relevantes", acotó.

Resaltó que la inversión minera genera empleo directo e indirecto y la mayor riqueza del sector minero contagia a los demás sectores y termina incentivando un mayor consumo. "El país gana cuando las empresas invierten", aseveró.

Gana la economía y ganamos todos

Y así como gana la economía también lo hace la BVL. "El impacto en el mercado es incluso más fuerte, porque a diferencia del PBI (donde la minería pesa 10%) en el índice S&P Peru General la minería tiene un peso de más del 30%", explicó Alberto Arispe.

Varias de las empresas mineras que están en el índice son importantes productoras de cobre (como Southern Copper o Cerro Verde).

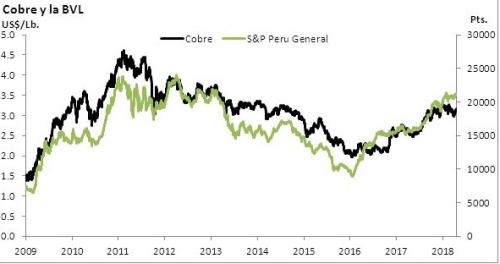

Y según podemos ver en el gráfico abajo, la correlación entre el S&P Peru General y el precio del cobre en los últimos diez años es muy estrecha.

Fuente: Kallpa SAB

Entonces, sostuvo el economista,

el rendimiento de las acciones peruanas se explica en mayor parte por (i) el precio del cobre y (ii) por una política económica promercado que permite la

explotación del cobre por parte de empresas privadas.

"Mientras el precio del cobre suba, y el segundo factor no se afecte, los precios de las acciones peruanas, todo lo demás igual, debe tender hacia arriba", previó Arispe.

“En agosto del 2017 escribí un post llamado El cobre puede salvar a PPK y a la bolsa. En ese momento, el precio del cobre cotizaba a 2.87 dólares y señalé qué podría pasar si el metal rojo llegaba a 3.20 dólares”, dijo el analista.

El cobre, continuó, ciertamente no salvó a Pedro Pablo Kuczynski, pero si le está dando un soporte al crecimiento económico y a la Bolsa de Valores de Lima (BVL).

Bendito ruido político

Sin embargo, Arispe mencionó que para que el impulso sea mayor, el nuevo gobierno y el Congreso deben disminuir el

ruido político y promover la inversión pública y privada en otros sectores como construcción e infraestructura.

“Ello tendrá un efecto multiplicador sobre la economía nacional”, afirmó.

"Es así como las acciones nacionales pueden tener un buen 2018", anticipó Arispe.

"En el 2016, el EPU, canasta de acciones representativa del mercado nacional, rindió 64% y en el 2017 30%. En el 2018, este retorno podría ser algo menor, pero por tercer año sobre los dos dígitos", previó el economista.

Cartera accionaria cautelosa

El gerente general de Kallpa SAB aprovechó la oportunidad para dar a conocer su cartera accionaria en el mercado local.

"En particular nos siguen gustando las acciones del Watchlist 2018: BAP, Alicorp, Pacasmayo, Ferreycorp, BVN, Milpo, Volcan y Trevali, y en general el EPU es una buena alternativa de ahorro debido a la diversificación de la cartera", puntualizó.

Argumentó que los precios del índice S&P Peru General cotizan alrededor de sus variables históricas y aproximadamente 10% por debajo de su valor fundamental. “No veo value plays, mas sí growth plays”, consideró.

PER atractivo en BVL

El ratio precio/utilidad actual del índice más representativo de la BVL (PER) es de 20.3x (excluyendo eventos extraordinarios). Históricamente, este ratio se ha ubicado alrededor de 19x, refirió.

"Asimismo, esperamos un

crecimiento de las utilidades (empresariales) en el 2018 versus las del 2017 superior al 20%. Ello permitiría un crecimiento de precios de alrededor de 15% para este año", proyectó.

"Mi Watchlist 2018 se muestra más atractivo. El P/E actual es de 18.2x y creo que habrá más crecimiento que en el índice", pronosticó.

"Si bien el rendimiento de mi Watchlist en el 2018 es de 5% versus el EPU de 9%, esperamos un outperformance (rendimiento superior) este año", previó fnalmente.

Más en Andina:

(FIN) JJN/JJN

Publicado: 20/4/2018