Financiamiento rápido: conoce los dos tipos de factoring

Se aconseja solicitar la asesoría de un Proveedor de Servicios Electrónicos homologado por Sunat

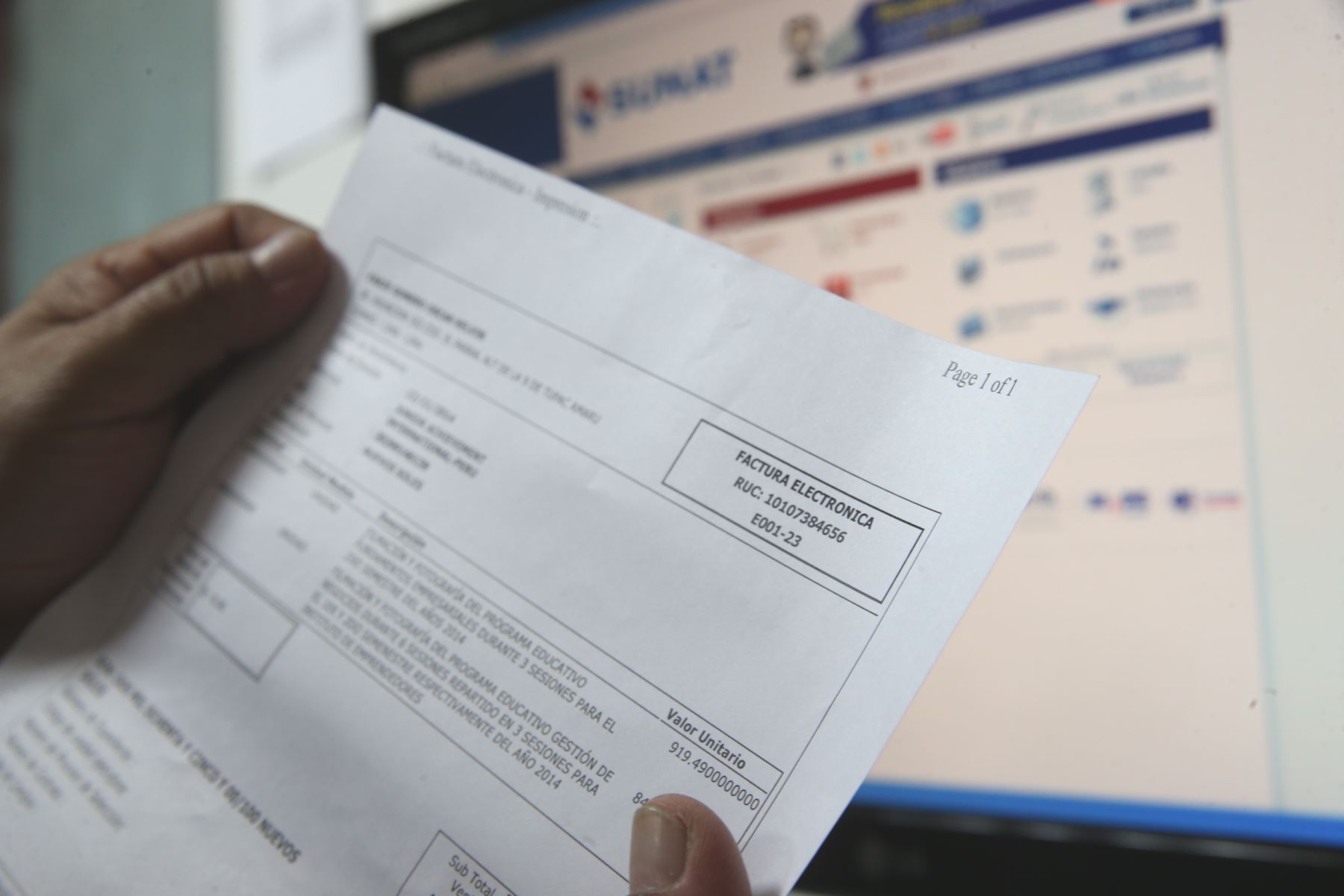

ANDINA/archivo

Conocer cuáles son los tipos de factoring para negociar el mejor beneficio es fundamental para las empresas que aspiran a financiamiento a través de la negociación de sus facturas.

Publicado: 11/1/2021

“Los dos principales tipos de factoring son: con recurso y sin recurso, y se diferencian básicamente porque, en el primero, la obligación final de pago puede retornar a la empresa que solicitó el financiamiento”, indica el presidente ejecutivo de Efact, Kenneth Bengtsson.

Asimismo, describe cada una de las modalidades:

a) Factoring Con Recurso (FCR)

Si la compañía adquiriente, es decir aquella que debe pagar la factura de su proveedor, no cumple con su obligación, entonces la entidad financiera puede reclamar la deuda a la empresa que emitió el comprobante y recibió el financiamiento.

b) Factoring Sin Recurso (FSR)

En caso la compañía adquiriente no asuma su responsabilidad de cancelar la factura, la empresa de factoring o fondo de inversión no pueden cobrar la deuda al emisor de la factura.

El ejecutivo explica que, por ejemplo, hay plataformas de facturación electrónica que brindan la posibilidad de negociar un comprobante, tan pronto es emitido, con entidades financieras que presentan alternativas de FCR y FSR.

Asimismo, refiere que la segunda opción (FSR) se otorga, en su mayoría, a facturas que se dirigen a grandes empresas o que demuestran capacidad de pago.

“Es obvio que la mejor opción es negociar la factura y olvidarse de cualquier tipo de deuda. Para acceder a una operación de factoring sin recurso, las empresas tienen un aliado en la facturación electrónica, porque ayuda a demostrar la capacidad de pago de sus clientes y exponer que son cumplidos”, señala Bengtsson.

Desde que la facturación electrónica es una herramienta digital que permite sistematizar de forma rápida y sencilla toda la información sobre las ventas de una compañía, se convierte en una solución que facilita una mejor evaluación de riesgo cuando una empresa solicita un crédito o busca negociar una factura mediante factoring, porque demuestra qué clientes son leales, recurrentes y que mantienen una relación sostenida en el tiempo con la empresa.

“Con esta data, una empresa de factoring tendrá un mejor panorama y mayor transparencia sobre la compañía a quien se emite la factura, sobre su capacidad y voluntad de pago”, señala.

Asimismo, indica que en caso una empresa tenga dificultades para organizar la información, puede solicitar la asesoría de un Proveedor de Servicios Electrónicos (PSE) homologado por la Sunat.

Más en Andina:

?? @SBSPERU advirtió sobre un falso documento en circulación referido a un acuerdo para la realización de inversiones de forma segura. https://t.co/rBU7fXlXVL pic.twitter.com/kY42VVpyO4

— Agencia Andina (@Agencia_Andina) January 10, 2021

(FIN) NDP / MDV

Publicado: 11/1/2021

Noticias Relacionadas

Las más leídas

-

Elecciones 2026: ¿Cuáles son los partidos que podrán participar en los próximos comicios?

-

JNE: Elecciones complementarias en Pion y Ninabamba se realizarán el 28 de setiembre 2025

-

¿De vacaciones en julio? Agenda un viaje a estas regiones de moda y fiestas fascinantes

-

Perú define líneas nacionales de investigación en salud hasta el 2030

-

¿Cómo la papa fortalece la identidad peruana y qué beneficios brinda su consumo?

-

El ajo, el alimento milenario que refuerza el sistema inmune y protege el corazón

-

INEI requiere contratar en Callao a 592 personas para Censo 2025: requisitos

-

José Miguel Castro, colaborador eficaz en caso Villarán, fue hallado muerto

-

Minedu ofrece 48 000 vacantes gratis para carreras técnicas: aquí la lista por región

-

Línea 2 del Metro de Lima y Callao: suspenden temporalmente el servicio

.png)

.png)

.png)

.png)

.png)