El titular de la Superintendencia del Mercado de Valores (SMV), José Manuel Peschiera, informó que trabajará para agilizar el financiamiento de las empresas mediante la emisión de papeles corporativos en el mercado de valores local.

“A setiembre de este año, de 57 emisiones (primarias en la bolsa local), el 42% corresponde a bonos corporativos y el 94% se colocó en soles. Lo último es una buena noticia, pero es pobre el número de emisiones, y desde la SMV haremos todo lo posible para que esa cifra sea mayor y la mejor forma de hacerlo es agilizando las cosas, aunque ello dependerá del mercado”, dijo.

En su exposición en la 5° Conferencia Anual de Equilibrium, indicó que el 36% del monto de las emisiones de las empresas se colocó a un plazo entre cinco y siete años a setiembre pasado. “Esto es interesante porque es un financiamiento de mediano y largo plazo”, agregó.

Destacó que el monto colocado promedio de papeles empresariales en el mercado primario fue de 1,557 millones de dólares en la última década y a setiembre del 2017, las colocaciones de títulos empresariales alcanzaron los 1,715 millones de dólares, monto 35% mayor con respecto a setiembre del 2016. “Esperamos que eso sea mayor”, añadió.

El superintendente del Mercado de Valores señaló que el 51% de los recursos (financiados en la plaza de capitales peruana) fueron captados por bancos y financieras a setiembre del 2017.

Peschiera señaló que las Administradoras Privadas de Fondos de Pensiones (AFP) se adjudicaron el 39% del monto colocado, las aseguradoras el 16% y los fondos mutuos el 8% a setiembre del 2017.

“Es una sorpresa (la participación) de los fondos mutuos (en el financiamiento empresarial). Los fondos mutuos deberían ser el gran motor de la oferta primera (de papeles empresariales) y hoy no lo están siendo”, dijo.

Consideró que la participación de las personas naturales como inversionistas en las emisiones primarias de deuda a setiembre último fue de 1.7%, siendo un nicho por trabajar por parte de la SMV.

“Hay que formar a los inversionistas de la calle porque no existe inversores de a pie y como SMV tenemos un trabajo por hacer en ese segmento mediante nuestra área de capacitaciones”, señaló.

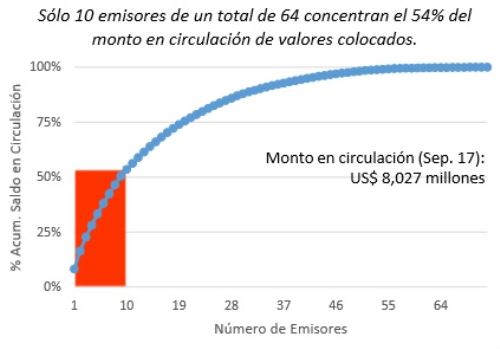

Asimismo destacó que solo 10 emisores (de deuda) de un total de 64 concentraron el 54% del monto en circulación de valores colocados (8,027 millones de dólares a setiembre 2017). “La concentración es alta y ojala pueda ser democratizado”, agregó.

Bolsa versus banca

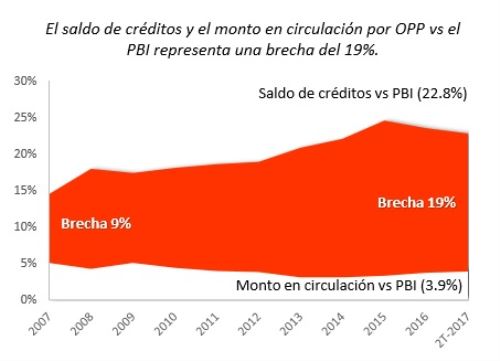

A continuación, indicó que el mercado de capitales local aún muestra una participación menor con respecto al sistema bancario en el financiamiento empresarial.

Indicó que el saldo de créditos (préstamos vigentes) y el monto en circulación por Oferta Pública Primaria (OPP) versus el Producto Bruto Interno (PBI) representó una brecha de 19% a setiembre del 2017.

“Se trata de una brecha alta. Algo no está bien y esa brecha debería tender a cerrarse porque el mercado de capitales no está financiando lo que debería hacer y es el llamado a financiar los grandes proyectos (empresariales). Ahí hay trabajo por realizar”, añadió.

Peschiera refirió que sólo cinco nuevos emisores en promedio por año colocaron valores por OPP en la última década.

“En la SMV estamos abiertos a cualquier cambio regulatorio para que esto sea un poco más dinámico y en los próximos 10 años podamos decir que hay un promedio de ocho a 10 (emisores)”, dijo.

Concentración en papeles AAA

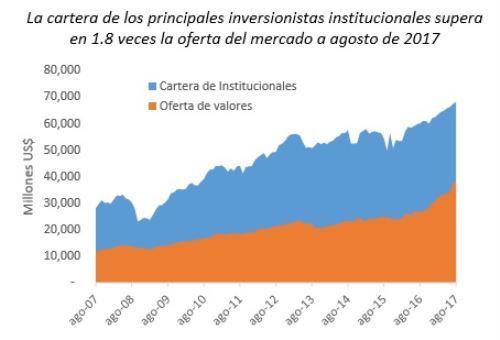

En otro momento, indicó que la cartera de los principales inversionistas institucionales superó en 1.8 veces la oferta del mercado a agosto de este año. “Ese dinero se direcciona afuera y entonces, estamos dejando de invertir en Perú”, agregó.

Señaló que el mercado (primario) se encuentra concentrado en papeles de mayor calificación (AAA). “Acá hay un trabajo por hacer”, añadió durante su exposición.

Resaltó que el 32% de la cartera de los (inversionistas) institucionales se encuentra invertido en el exterior y solo el 20% en bonos corporativos del mercado peruano.

MAV y MII

A continuación, señaló que hay que continuar promoviendo esquemas simplificados de inscripción como el Mercado Alternativo de Valores (MAV) y el Mercado de Inversionistas Institucionales (MII) que faciliten la incorporación de emisores

Desde la creación del MAV, en el 2012, se han colocado 61 millones de dólares en 77 emisiones, realizadas por 11 emisores (demanda 1.6 veces la oferta), indicó.

Refirió que en el Mercado de Inversionistas Institucionales (MII) desde su creación en el 2013 se han colocado 1,167 millones de dólares por 10 emisores (demanda 1.6 veces la oferta).

“Están principalmente en soles y 30 años es el mayor plazo de colocación en este mercado”, dijo.

Diversificando la bolsa

En otro momento, señaló que de los 38 valores de la cartera del índice general de la bolsa local, 13 son del sector minería y representan el 37% de la capitailización bursátil (151,304 millones de dólares a setiembre 2017), siendo lo ideal su diversificación.

“Si comenzamos a hacer que las empresas familiares empiecen a corporativizarse, a entrar en bolsa de valores, a tener buen gobierno corporativo, esas cosas podrían cambiar a largo plazo”, comentó.

Al mes de setiembre pasado, un total de 286 valores de renta variable estaban inscritos en la Bolsa de Valores de Lima (BVL) versus 247 en el 2007 (cuatro valores en promedio por año), destacó.

Los 10 valores más negociados concentraron el 76% del monto total negociado de la bolsa local a setiembre del 2017, que fue de 5,153 millones de dólares (monto 56% mayor al negociado en similar lapso del año pasado), refirió.

El monto negociado en la BVL versus el PBI es del 2.8% del PBI promedio anual (2012 – 2016) manteniéndose por debajo de los mercados de la Alianza del Pacífico (AP), destacó.

Casas de bolsa

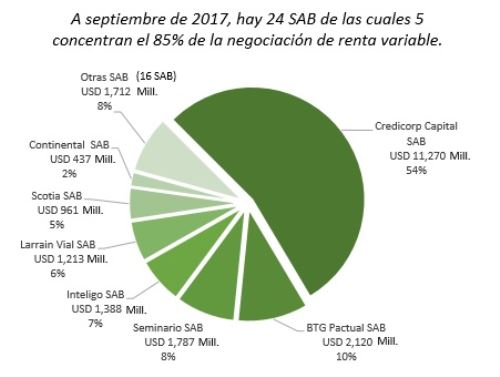

En otro momento, dijo que existen 24 sociedades agentes de bolsa (SAB), de las cuales cinco concentraron el 85% de la negociación de renta variable (acciones) a setiembre del 2017.

“Esto denota riego sistémico. Creo que debería haber un comité que observe el riesgo sistémico, en el cual podría participar la SMV; la Superintendencia de Banca, Seguros y AFP (SBS); el Banco Central de Reserva del Perú (BCR) y el Ministerio de Economía y Finanzas (MEF) para reducir este riesgo”, dijo.

“Este panorama trae consigo que como reguladores tengamos que vigilar este tema de manera relevante y si la SMV será más estricta en materia de auditorías”, agregó.

MILA

De otro lado, señaló que la AP ofrece un gran potencial, que aún no está siendo aprovechado por los agentes del mercado.

La AP se constituye en el mercado más grande de Latinoamérica por capitalización bursátil (983,129 millones de dólares), aunque los volúmenes negociados vía el Mercado Integrado Latinoamericano (MILA) no han alcanzado montos relevantes, destacó.

Desde que comenzó operaciones (mayo 2011) a setiembre 2017, el monto negociado en el MILA, el mercado de valores de la AP, integrado por Chile, Colombia, México y Perú, es de 491 millones de dólares, lo cual es poco, dijo.

“Acá existen temas tributarios, cambiarios, regulatorios que como AP estamos comenzando a analizar para que esto camine, aunque no es algo inmediato. Esto está en nuestra agenda como prioridad”, dijo.

Fondos mutuos

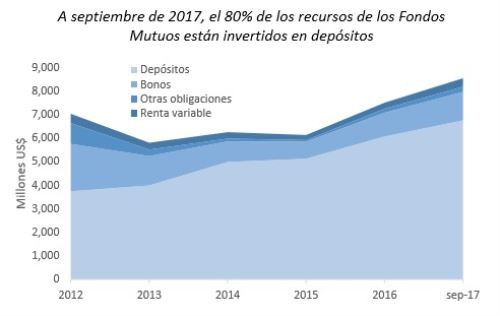

En otro momento, dijo que el patrimonio que administran los fondos mutuos se duplicó en los últimos 10 años, el cual se ubica en 8,552 millones de dólares a setiembre del 2017.

“Acá están los retails (los inversionistas de a pie). El 78% de los inversionistas son personas naturales”, dijo y agregó que en el 2017 se elevó en 31 la oferta de fondos mutuos.

“Este resultado (los 31 fondos mutuos nuevos) debería ser bueno para el mercado de valores, pero es más bien una excelente noticia para el sistema financiero, pues (los fondos mutuos) invierten en depósitos”

A setiembre del 2017, el 80% de los recursos de los fondos mutuos están invertidos en depósitos, precisó y agregó que el 79% del patrimonio de los fondos mutuos fueron gestionados por cuatro gestoras a setiembre del 2017. “Riesgo sistémico también y vamos a ver”, agregó.

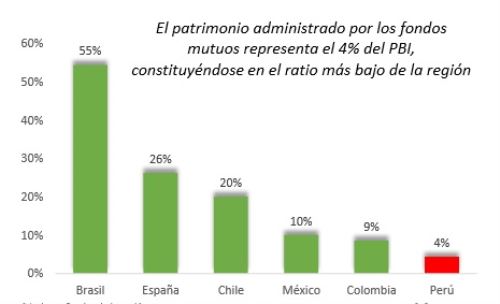

El patrimonio administrado por los fondos mutuos representa el 4% de PBI peruano, siendo el ratio más bajo de la región.

En otro momento, dijo que la SMV se encuentra evaluando las comisiones (que cobran por supervisión) a fin de conocer si existe margen para poder rebajarlas.

Agenda pendiente

• Seguir promoviendo esquemas de simplificación. “Queremos agilizar todo lo que se pueda”.

• Desarrollar nuevas estructuras basadas en fintech. “Las empezaremos a ver”.

• Los Fideicomisos de Titulización en Renta de Bienes Raíces (Fibra) y los Fondos de Inversión en Renta de Bienes Inmuebles (Firbi) tienen prioridad desde ahora.

• Fortalecer regulación y supervisión e institucionalmente a la SMV.

(FIN) MMG/JJN

Published: 11/11/2017