El superintendente adjunto de AFP de la Superintendencia de Banca, Seguros y AFP (SBS), Elio Sánchez, señaló hoy que el 63% de los fondos de pensiones privados serían retirados por afiliados con saldos elevados, con las nuevas propuestas de ley para disponer de hasta cuatro unidades impositivas tributarias de los ahorros jubilatorios.

Los sistemas de pensiones tienen objetivos específicos como: proteger al trabajador cuando ya no pueda generar ingresos, mediante una pensión de jubilación o una pensión de invalidez, y proteger a su grupo familiar, vía una pensión de sobrevivencia, destacó.

Las normas que mayor impacto tuvieron fueron las que permitieron el retiro de los fondos pensionarios sin condiciones de desempleo previo, comentó el funcionario de la SBS en la Comisión de Economía del Congreso de la República

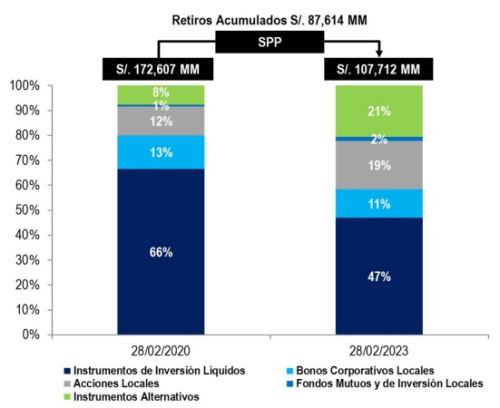

“Casi 88,000 millones de soles se retiraron (de los fondos previsionales privados) por más de seis millones de afiliados durante toda la pandemia del covid-19”, señaló.

Ello implicó que el fondo de pensiones que representaba 22% del producto bruto interno (PBI) a inicios del 2020, ahora luego de los retiros represente cerca del 12% del PBI, indicó.

La rentabilidad acumulada histórica del Sistema Privado de Pensiones (SPP) ha sido en promedio 10%, mencionó.

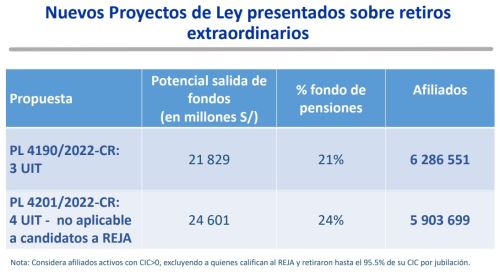

Las nuevas iniciativas de ley presentados que posibilitan retiros extraordinarios de tres (proyecto 4190/2022-CR) y cuatro (proyecto 4201/2022-CR) unidades impositivas tributarias o UIT ocasionarían una potencial salida que estaría entre los 22,000 millones y 25,000 millones de soles, abarcando entre unos 5.9 millones y 6.3 millones de afiliados, reportó.

A continuación, mencionó que uno de los argumentos para sustentar los retiros de los ahorros jubilatorios es que aliviarán la economía de millones de afiliados a las administradoras de fondos de pensiones (AFP), pero el resultado ha sido que el 60% de los retiros de los fondos previsionales se ha focalizado en personas de altos ingresos en época de pandemia.

También señaló que los retiros de los fondos previsionales ya han disminuido la pensión futura del trabajador y además, han implicado que a valor presente sean 4,000 millones de soles menos que recibirá EsSalud, considerando que la jubilación viene acompañada con salud.

Sánchez indicó que los potenciales beneficiarios (de estas propuestas) retirarían menos de una UIT, pues existen 2 millones 410,000 afiliados con fondos de pensiones igual a cero en sus cuentas individuales de capitalización (CIC).

Además, 4.6 millones de afiliados solo pueden disponer de una UIT ante tantos retiros previos, enfatizó el funcionario.

Asimismo, el retiro de cuatro UIT, se focalizaría en quienes tienen más ahorros jubilatorios: 63% de los fondos de pensiones serían retirados por afiliados con saldos elevados, sostuvo.

En regiones

En otro momento, refirió que los retiros de fondos previsionales tienen un alcance limitado en las regiones y solo abarca al 19% de la población peruana. “Más del 50% de los potenciales retiros (de ahorros jubilatorios) de estos proyectos de ley estarían en Lima”, anotó.

Sánchez resaltó que las micro y pequeñas empresas no están bajo el régimen de pensiones del SPP y que el retiro promedio sería alrededor de 4,000 soles, menos de una UIT.

Afección para todos

El (nuevo) retiro de fondos de pensiones también, afectará el ahorro jubilatorio de los afiliados, retiren o no, todos se perjudicarán, advirtió.

Ello, por la venta de instrumentos con mayor liquidez dentro del portafolio: renta variable extranjera (fondos mutuos) y renta fija local (bonos de gobierno), además el momento de venta no es el adecuado, refirió.

Asimismo, en la venta de instrumentos locales (bonos soberanos), hay incremento de riesgo de tasas de interés en soles, afectando la valorización del portafolio de renta fija local, refirió.

El retiro de fondos perjudicará además, la composición del portafolio y la rentabilidad del fondo de pensiones, comentó.

OCDE

Sánchez también comentó que los retiros tempranos son una medida extrema y que desprotege a futuro al trabajador.

Los proyectos de ley incumplen las recomendaciones de buenas prácticas para el diseño de cuentas individuales de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), parte de requisitos para ingresar al citado organismo internacional, refirió.

Los sistemas de pensiones no han sido creados para proteger otros riesgos o necesidades, para los cuales hay otro tipo de medidas de política pública, agregó.

Conclusión

En suma, estas propuestas de norma para el afiliado aumentan el riesgo de pobreza en la vejez al reducir el ciclo de ahorro jubilatorio, que es de 40 años, a menos de 20 años; y además, ocasionan menores pensiones, comentó. “El retiro de fondos es irrecuperable”, señaló.

También se afectará el valor del fondo de todos los afiliados, pues la salida de fondos obliga a vender los instrumentos rentable y líquidos, y se perjudica la composición del portafolio y se ocasionaría un menor valor del fondo, añadió.

Asimismo, con estos proyectos de ley se distorsiona el objetivo de largo plazo del ahorro previsional y se deteriora el futuro de EsSalud, sumando así, 5,000 millones (de soles) de desfinanciamiento a valor presente, anotó.

Estas iniciativas de norma para la economía generan una mayor carga financiera a la sociedad, afectarán la atención de salud en el futuro, perjudicarán el mercado de capitales peruano, empeorarán la calificación de riesgo del país e incumplen buenas practicas recomendadas por la OCDE, lo cual afecta la postulación del país, indicó.

Reforma pensionaria

De otro lado, señaló que es relevante mejorar la cobertura previsional para los peruanos y que la informalidad de mercado peruano complica el tema. “La poca cobertura que tenemos se está socavando con estos retiros”, manifestó.

Casi el 50% de la población gana al mes menos de una RMV (remuneración mínima vital), lo cual se debe tomar en cuenta para diseñar sistemas adecuados que salgan de lo extraordinario, sostuvo.

Además, de la mejora de la cobertura previsional destaca dar más eficiencia al sistema y bajos costos, mejorar el esquema de inversiones, entre otros, indicó.

El funcionario de la SBS señaló que debe haber un sistema pensionario multipilar, que tenga un enfoque de pensiones no contributivas. “Por ejemplo, Pensión 65 tiene más de 600,000 personas en extrema pobreza, y quizás se pueda ampliar a pobreza”, comentó.

Se necesita también, brindar una protección al grupo informal que no tiene los ingresos suficientes y al sector formal, mejorar con una pensión mínima y dar alternativas de ahorro complementario, añadió.

Los retiros (anticipados de ahorros jubilatorios) obligan a que cualquier esquema de reforma (previsional) tenga que contemplar procesos de transición, refirió.

Por ejemplo, las personas mayores de 40 años que realizaron retiros de fondos previsionales, necesitarán un tratamiento distinto a los futuros ciudadanos, que empezarán a ingresar al mercado laboral, anotó.

Sánchez comentó que no existe sistema de pensiones perfecto, por lo que “el paradigma en este caso es combinar las bondades de cada sistema (público y privado) y unirlo en un solo grupo para brindar una protección adecuada al trabajador”.

Más en Andina:

(FIN) MMG/JJN