“En general en todos los tipos de crédito se evidenció que la mayoría de los deudores cumplieron sus pagos”, afirmó la SBS.

Del grupo de deudores que no cumplieron con sus obligaciones (financieras), se observó un mayor número de casos en la cartera de créditos de consumo y préstamos a las mypes, lo cual pudo deberse a una mayor exposición de algunos segmentos de estos deudores al impacto de la pandemia del covid-19, comentó.

En otro momento, indicó que el saldo de la cartera parada, es decir, aquella (cartera de créditos reprogramados) que no ha tenido pagos de capital o ha tenido un solo pago en los últimos seis meses, se redujo de manera importante, no siendo un indicador crítico para el monitoreo de riesgo de crédito.

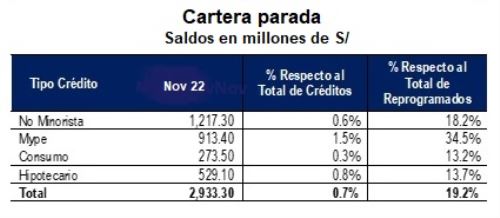

Así, a noviembre del 2022, la cartera parada totalizó 2,933 millones de soles (a marzo 2022 era 4,518 millones de soles), lo que representó el 19.2% de los reprogramados y el 0.69% del total de créditos (en el sistema financiero) a esa fecha, reportó.

Esa reducción se debió principalmente, a la recuperación o cobranza (de créditos) y en algunos casos al reconocimiento de la pérdida de los préstamos incobrables, anotó.

En ese contexto, indicó que los créditos que reportaron mayor proporción de portafolio parado correspondieron a los préstamos a las mypes, con un saldo de 913.4 millones de soles (a noviembre del 2022), que representaron el 1.5% del total de esta cartera. (Ver cuadro).

La SBS destacó que es más relevante mirar el porcentaje de créditos parados respecto el total de préstamos, toda vez los créditos reprogramados siguen una tendencia decreciente (por su repago o castigo), lo que genera que el porcentaje de préstamos parados sobre reprogramados crezca, cuando en realidad el portafolio de créditos parados se sigue reduciendo.

Medidas tomadas

La SBS, dijo, tomó medidas preventivas enfocadas en la constitución de provisiones que permitirían a las empresas afrontar futuras pérdidas tanto por cartera reprogramada remanente como por portafolio parado, lo que ha posibilitado que las compañías registren colchones de provisiones por los créditos con mayor riesgo, sin afectar la clasificación del deudor por este requerimiento adicional de provisiones.

Además, “la pandemia afectó tanto la economía internacional como la peruana, siendo los segmentos de las mypes los que tuvieron la mayor afectación relativa en cuanto a la capacidad de generación de ingresos y capacidad de pago, lo que a su vez impactaría en los resultados financieros y niveles de solvencia de las instituciones especializadas en microfinanzas (IEM)”, anotó.

En respuesta a dicha situación y con el objeto de fortalecer el patrimonio de estas entidades, así como facilitar su reorganización societaria, de ser el caso; en abril de 2021 se creó el Programa de Fortalecimiento Patrimonial de las Instituciones Especializadas en Microfinanzas (PFP), cuyo fin fue preservar la estabilidad del sistema financiero nacional, mantener la continuidad de la cadena de pagos, y cumplir con el objetivo de fomento y garantía de los ahorros del público, refirió.

Conflictos sociales

En otro momento, señaló que la SBS, en el uso de las facultades que le confieren las leyes vigentes y con el objetivo de dar cumplimiento a sus mandatos, desarrolla un marco de regulación y supervisión que tienen por finalidad proteger los intereses de los usuarios.

De esta manera, anticipando potenciales pérdidas económicas y dificultades para que los deudores puedan cumplir con el pago de los créditos, la SBS, con carácter preventivo, estableció medidas de excepción (oficio 54961-2022-SBS del 22 de diciembre del 2022: medidas prudenciales relacionadas a conflictos sociales a nivel nacional; y el oficio 03583-2023-SBS del 25 de enero del 2023) que pueden ser aplicadas a los créditos de deudores minoristas, que hayan sido perjudicados como consecuencia de la ocurrencia de los conflictos sociales, refirió.

Ello, lo hizo, considerando la afectación que han enfrentado diversos segmentos de la población, debido a los conflictos sociales ocurridos a nivel nacional, los cuales en su momento motivaron la declaratoria del Estado de Emergencia a nivel nacional, así como la inmovilización social obligatoria por la situación de conflictividad.

En ese sentido, las empresas del sistema financiero han tenido la facultad para modificar las condiciones contractuales de las diversas modalidades de créditos de deudores minoristas, es decir, para facilitar la reprogramación de las deudas de estos deudores sin deteriorar su calificación crediticia, mencionó.

Así, al cierre de diciembre de 2022, no se observó variaciones significativas en los niveles de cumplimiento de las obligaciones financieras a nivel de sistema financiero, reportó la SBS

Aunque, se identificó un ligero menor nivel de repago en las regiones donde se presentaron la mayor cantidad de vías (bloqueadas) y manifestaciones que afectaron la continuidad de los negocios, pudiendo haberse incrementado en enero del 2023 por la conflictividad social en dicho mes, refirió.

Cabe destacar que el 16 de marzo pasado, la SBS autorizó a las entidades del sistema financiero adoptar medidas de excepción para ser aplicadas a los créditos de deudores minoristas que puedan haber sido afectados en las zonas en estado de emergencia con intensas lluvias y desbordes de ríos que impactan a diversas regiones del país, incluida Lima Metropolitana.

Más en Andina:

(FIN) MMG