La Superintendencia de Banca, Seguros y AFP (SBS) informó hoy que las administradoras privadas de fondos de pensiones (AFP) entregaron a los afiliados 24,367 soles de sus ahorros previsionales por diversas normas relacionadas a la pandemia del coronavirus.

Así “es innecesario el retiro de los fondos de pensiones (100%) porque mediante decretos de urgencia (DU) y leyes se han venido entregando los ahorros previsionales a los afiliados al Sistema Privado de Pensiones (SPP)”, dijo el superintendente adjunto de AFP de la SBS, Elío Sánchez.

Las normas que facilitaron la entrega de los ahorros previsionales privados a los afiliados por la pandemia son los Decretos de Urgencia (DU) 034-2020 y 038-2020 y la Ley (31017) del retiro de hasta el 25% de los fondos de las AFP.

Además, los planteamientos para retirar el 100% de los fondos previsionales privados son inoportunos, pues existe una Comisión de Especial del Congreso de la República que está trabajando en una reforma integral del sistema pensionario, manifestó.

“Estas propuestas de retiro de la totalidad de fondos van en la dirección contraria a los principios de una reforma previsional, que es lograr que todos los peruanos tengan una pensión y aumentar el ahorro para lograr pensiones adecuadas en la vejez”, acotó.

Estos proyectos de ley son dañinos porque reducirán el número de personas que tendrán una pensión de jubilación y, aminorarán las pensiones de muchos otros, exponiendo a los peruanos a la pobreza en la vejez, señaló en su presentación en la Comisión de Economía del Congreso, donde expuso la opinión institucional sobre los proyectos de ley 4856, 5674 y 6066.

En ese contexto, es esencial pedir la opinión al Ministerio de Economía y Finanzas (MEF) y el Banco Central de Reserva (BCR) acerca del impacto macroeconómico de un retiro adicional del fondo de pensiones, refirió.

En otro momento, indicó que estos proyectos de ley no consideran las características del mercado laboral peruano, en el que existe un 30% de probabilidad de volver a aportar en 12 meses y un 46% de probabilidad de realizar aportes en los próximos 26 meses.

Sánchez refirió que estas iniciativas legislativas agravan el problema del sistema de pensiones que es la cobertura previsional, pues se deja sin aportes a los afiliados especialmente, a quienes tienen acceso al Régimen de Jubilación Anticipada por Desempleo, destacó.

Impacto potencial del retiro de fondos

Indicó que las propuestas congresales de retiro del 100% de fondos previsionales privados favorecen a que cada vez menos peruanos tengan una menor o ninguna pensión.

Así el planteamiento que permite que los afiliados que no hayan aportado por más de 36 meses puedan retirar la totalidad de sus fondos alcanzarían a 1 millón 351,509 peruanos con una edad promedio de 44 años, quienes podrían retirar 15,173 millones de soles, indicó.

En tanto, la propuesta que permite que los afiliados que no hayan aportado por más de 12 meses puedan retirar todos sus ahorros previsionales llegaría a 1 millón 963,994 afiliados con una edad promedio de 41 años, quienes podrían retirar 23,687 millones de soles, mencionó.

La iniciativa legislativa que permite que los afiliados que no hayan aportado por más de 12 meses puedan retirar todos sus fondos pensionarios alcanzarían a 2 millón 258,063 peruanos con una edad promedio de 41 años, quienes podrían retirar 28,560 millones de soles, refirió.

“Como consecuencia, disminuirá el ahorro previsional”, sostuvo el funcionario en el Congreso de la República.

Menos protección

Con los retiros del fondo previsional privado, la cobertura y protección del SPP se reducirá drásticamente, pues se pasaría de tener 7.6 millones de afiliados a contar con 3.5 millones de afiliados, menos de la mitad comentó.

Esto se debería a que existen 2.1 millones de personas que actualmente no tiene nada en su fondo pensionario debido a los retiros del 95.5% y las normas por pandemia, a lo que se adicionaría dos millones de afiliados (sin aportar por más de 12 meses), quienes podrían retirar todos sus ahorros pensionarios con los proyectos de ley congresales.

Perfil de afiliados con retiros

Los proyectos de ley de retiro del 100% de los fondos pensionarios se enfocan en afiliados de mediana edad, destacó.

“Aproximadamente entre el 60% y 65% del potencial de afiliados que podrían retirar sus ahorros previsionales tienen entre 30 y 50 años de edad, y retirarían alrededor del 59% del fondo”, dijo.

Se perjudicaría, además, a los afiliados que podrían jubilarse por el REJA, y se les quita el acceso a salud porque se está permitiendo el retiro del 100% de los fondos previsionales, añadió.

Fondo pensionario y retiros

En otro momento, destacó que el principio más importante es no retirar los fondos previsionales para fines distintos a los de una pensión de jubilación.

Principio que en el país no se ha seguido, pues en los años recientes Perú ha reducido su sistema de pensiones ante la menor cobertura y el uso de los fondos previsionales para fines no pensionarios, que en la práctica reducen la pensión, refirió.

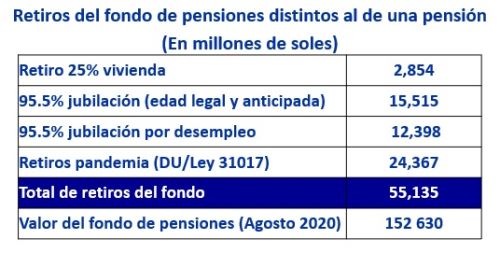

De esta manera, indicó que los retiros del fondo previsional para usos distintos a los de una pensión sumaron 55,135 millones de soles a la fecha, de los cuales 24,367 millones de soles corresponden a salidas por la pandemia, entre otros.

Como resultado, el sistema de pensiones peruano tiene una de las coberturas más bajas de protección al adulto mayor, dijo. “Del total de adultos mayores, el 20% se está protegiendo con un sistema pensionario en el caso peruano”, añadió.

¿Qué proponen los proyectos de ley?

El proyecto de ley 4856 plantea la devolución total de aportes al SPP cuando (los afiliados) no registren aportaciones ni retenciones por más de 36 meses consecutivos.

El proyecto de ley 5674 propone el retiro de hasta el 100% de la Cuenta Individual de Capitalización (CIC), cuando (los afiliados) no registren aportaciones ni retenciones por 12 meses consecutivos.

El proyecto de ley 6066 plantea el retiro de hasta el 100% de la CIC, cuando no se registren aportaciones ni retenciones por seis meses consecutivos.

Más en Andina:

(FIN) MMG/JJN

Published: 9/16/2020